1. Generalny zakres kontroli oraz jej źródła

Zależnie od konkretnego instrumentu oraz obowiązujących przepisów, kontrole mogą obejmować:

1) zasadność przyznania określonej formy pomocy, weryfikację spełniania warunków uzyskania wsparcia – na etapie początkowym,

2) prawdziwość złożonych oświadczeń oraz przedłożonych dokumentów (w tym wniosków i dołączonych załączników),

3) prawidłowość wydatkowania środków,

4) rzetelność dokumentowania wydatków realizowanych z otrzymanych kwot wsparcia,

5) fakt zatrudniania pracowników objętych umową,

6) inne aspekty istotne dla danej formy wsparcia.

Zasadniczo zakres oraz procedura ewentualnych weryfikacji powinny znajdować się wprzepisach odpowiednich ustaw (np. wuCOVID-19) lub w treści umowy wiążącej organ z beneficjentem wsparcia (np. w umowie o przyznanie subwencji finansowej). W celu ustalenia istotnych warunków, jakie wiążą beneficjenta oraz zakresu finansowania, wpierwszej kolejności należy dokładnie przeanalizować treść przywołanej, indywidualnej umowy, która stanowi źródło stosunku prawnego stron, wyznaczając ich prawa i obowiązki. W kwestii wspomnianych poprzednio uregulowań na poziomie ustawowym, jako przykład można wskazać art. 15gg ustawy uCOVID-19, którego treść brzmi: „Dyrektor wojewódzkiego urzędu pracy (dalej: dyrektor WUP) może przeprowadzać kontrole w okresie pobierania dofinansowania oraz w okresie 3 lat po zakończeniu okresu pobierania świadczeń u podmiotu, o którym mowa w ust. 1, w zakresie wydatkowania środków Funduszu na wypłatę świadczeń zgodnie z przeznaczeniem i w tym celu może żądać okazania wszelkiej dokumentacji z tym związanej oraz żądać złożenia stosownych wyjaśnień”.

Powyższy przepis potwierdza szeroki zakres kontroli, jaką może zostać objęty beneficjent wsparcia. Warto zwrócić uwagę także na długi, aż trzyletni okres, w jakim możliwe jest zrealizowanie przez organ kontroli. Termin ten liczony jest od zakończenia okresu finansowania. W rezultacie przedsiębiorcy uzyskujący wsparcie w 2020 r. powinni zwracać szczególną uwagę na prawidłowość rozliczeń otrzymanej pomocy przynajmniej do odpowiedniej daty w 2023 r.

2. Przedmiot kontroli wydatkowania środków

2.1. Ogólne zasady wydatkowania środków pomocowych

Polskie prawo podatkowe oraz regulacje dotyczące instrumentów wsparcia w ramach walki ze skutkami COVID-19 nie nadają pojęciu „wydatkowania” znaczenia odmiennego od potocznego. W rezultacie, za Słownikiem języka polskiego PWN3, możemy przyjąć, że „wydatkować” oznacza „wydać pieniądze na coś” lub „zużyć coś”. Uwaga odnośnie do wskazanego pojęcia jest o tyle istotna, że wskazuje na instrumenty pomocowe, jakich dotyczy kontrola wydatkowania. Beneficjent wsparcia może wydać otrzymane pieniądze (czyli zużyć otrzymaną pulę środków) wwypadku, gdy uprzednio dostał on wymierną pomoc finansową, dzięki której może dokonać określonych wydatków. Dlatego kontrola wydatkowania nie obejmie np. zwolnienia z konieczności opłacenia składek na ZUS, o którym mowa w art. 31zo uCOVID-19. Zwolnienie następuje w trybie umorzenia i o ile umorzenie może rodzić skutki podatkowe w postaci przychodu, o tyle niezasadne byłoby weryfikowanie, w jaki sposób oraz na jakie cele korzystający ze zwolnienia przeznaczył otrzymane kwoty, skoro nie ma ku temu podstaw prawnych. Na przeszkodzie stoi w tym wypadku charakterystyka wsparcia, które nie wiąże się z przysporzeniem otrzymującemu jakichkolwiek kwot, a także brak przewidzianego w prawie celu, na jaki mają zostać zużyte kwoty umorzone.

Powyższa kwestia rzuca światło na właściwy przedmiot kontroli. Niezależnie od formy wsparcia, w wypadku analizy wydatkowania za przedmiot kontroli można uznać weryfikację zgodności dokonanych wydatków z przeznaczeniem otrzymanego finansowania (wyrażonego także przez katalog wydatków określony w ustawie lub umowie).

Na gruncie obowiązujących przepisów, dostępnych oficjalnych zasad przyznawania wsparcia oraz zapisów umów między organami a przedsiębiorcami można stwierdzić, że wskazane powyżej „przeznaczenie wsparcia” jest definiowane bardzo różnie, zależnie od specyfiki instrumentu wsparcia. Generalnie formy przeznaczenia sprowadzają się do:

1) wskazania bezpośredniego celu finansowania (np. środki „na dofinansowanie wynagrodzenia pracowników objętych przestojem ekonomicznym albo obniżonym wymiarem czasu pracy”, o których mowa w art. 15g uCOVID-19);

2) wskazania ogólnej klauzuli, która zawiera w sobie katalog wydatków możliwych do pokrycia z otrzymanych środków (np. pożyczka „na pokrycie bieżących kosztów prowadzenia działalności gospodarczej mikroprzedsiębiorcy”, o której mowa w art. 15zzd uCOVID-19);

3) określenia katalogu kosztów, które można sfinansować ze wsparcia, przez wskazanie charakterystyki wydatków (np. koszt usług obcych, koszt zakupu towarów i materiałów).

Przykład takiego wyliczenia zawiera ww. Regulamin ubiegania się o udział w programie rządowym „Tarcza Finansowa Polskiego Funduszu Rozwoju dla Małych i Średnich Firm”. Dlatego też beneficjenci wsparcia powinni w pierwszej kolejności analizować, jaki jest rzeczywisty zakres wydatków, które mogą zostać sfinansowane z danego instrumentu pomocowego. Analiza powinna obejmować przede wszystkim umowy wiążące beneficjenta oraz przepisy ustawy właściwe dla otrzymanej pomocy. Obok nich warto oprzeć się także na dostępnych niekiedy zasadach przyznawania wsparcia lub innych dokumentach uzupełniających, wydanych przez właściwe kompetencyjnie organy. Prawidłowe ustalenie zakresu finansowania pozwoli na bezpieczne, a przede wszystkim zgodne z prawem korzystanie ze wsparcia. W ramach wydatkowania środków należy przyjąć naczelną zasadę, zgodnie z którą wydatki realizowane z puli środków, jaką przedsiębiorca otrzymał, powinny być dokonywane wyłącznie w sposób zgodny z przeznaczeniem danej formy wsparcia. Ponadto, ze względów dowodowych oraz dla rzetelnego rozliczenia środków, dokumentacja wydatków powinna wskazywać w sposób jasny i precyzyjny na zgodność zrealizowanego wydatku z charakterem instrumentu, z którego został on sfinansowany.

Reasumując, na gruncie kontroli wydatkowania środków za prawidłowy należałoby uznać wydatek:

1) sfinansowany z otrzymanej puli środków,

2) mieszczący się w zakresie przedmiotowym wydatkowania wsparcia,

3) prawidłowo udokumentowany. Dalsze analizy warto przenieść na grunt poszczególnych instrumentów wsparcia.

2.2. Wydatkowanie świadczenia postojowego

Świadczenie postojowe przydzielane jest przez ZUS na zasadach i w formie określonej w przepisach art. 15zq-15zza uCOVID-19. Jest to wypłata środków niepodlegająca opodatkowaniu oraz oskładkowaniu. Przepisy regulujące prawo otrzymania tej formy wsparcia nie wskazują jednoznacznie na przeznaczenie środków, w tym na zakres wydatków, jaki może być z niej sfinansowany. Wskazówkę w tym zakresie może stanowić charakter świadczenia postojowego, które stanowi częściową rekompensatę przychodów utraconych wskutek COVID-19. Warto zwrócić uwagę również na zamysł ustawodawcy, przedstawiony w uzasadnieniu do ustawy z 31 marca 2020 r. o zmianie ustawy o szczególnych rozwiązaniach związanych z zapobieganiem, przeciwdziałaniem i zwalczaniem COVID-19, innych chorób zakaźnych oraz wywołanych nimi sytuacji kryzysowych oraz niektórych innych ustaw4 (dalej: uCOVIDzm).

Uzasadnienie do ustawy z 31 marca 2020 r.

Świadczenie nie będzie podlegać oskładkowaniu i opodatkowaniu ze względu na jego socjalny charakter. Świadczenie będzie skierowane do ww. osób, jeśli nie posiadają one innego tytułu do ubezpieczeń społecznych.

Charakter socjalny w podstawowym językowym znaczeniu, wynikającym ze Słownika Języka Polskiego5, oznacza związek świadczenia z zaspokojeniem podstawowych potrzeb materialnych oraz bytowych beneficjentów. Potwierdzeniem takiej specyfiki świadczenia są okoliczności, jakie stanowią przesłankę jego otrzymania. Zgodnie z treścią art. 15zq ust. 3 uCOVID-19 „Świadczenie postojowe przysługuje, gdy w następstwie wystąpienia COVID-19 doszło do przestoju w prowadzeniu działalności, odpowiednio przez osobę prowadzącą pozarolniczą działalność gospodarczą albo przez zleceniodawcę lub zamawiającego, z którymi została zawarta umowa cywilnoprawna”. Zatem podstawowym warunkiem przyznania wsparcia jest zaistnienie określonych, negatywnych okoliczności, w rezultacie których podmiot nie osiąga przychodów bądź osiąga je w znacznie mniejszej wartości.

Dlatego też, zgodnie z uzasadnieniem ustawy, otrzymanie świadczenia postojowego ma stanowić określoną rekompensatę nieotrzymywanych środków, zabezpieczającą socjalnie beneficjenta. Uregulowania prawne świadczenia postojowego nie ustalają zatem zamkniętego katalogu wydatków.

Powyższa analiza wskazuje jednak na ogólny charakter instrumentu wsparcia, niezawężany przez przepisy ustawy do konkretnych, wyliczonych kosztów. Zasadniczo otrzymana pomoc powinna zostać przeznaczona na podstawowe potrzeby materialne i bytowe beneficjentów.

Powyższa interpretacja opracowana jest na podstawie ogólnych regulacji oraz uzasadnienia ustawy. Niewykluczone, że przyszłe zmiany przepisów bądź praktyka organów wskażą na konkretny tryb oraz zakres kontroli oraz wpłyną na to, czy z brzmienia przepisów wyinterpretowany zostanie katalog kosztów możliwych do pokrycia ze świadczenia postojowego.

W obecnym stanie prawnym nie ma bezpośrednich wskazań oraz wykluczeń kosztów finansowanych ze świadczenia postojowego. Zakład Ubezpieczeń Społecznych wraz z Krajową Administracją Skarbową pozostają jednak organami uprawnionymi do kontrolowania beneficjenta świadczenia. Można założyć, że nadrzędnym celem kontroli byłaby prawdziwość składanych oświadczeń (także w zakresie ewentualnego przestępstwa) wraz z prawidłowością przyznania wsparcia. Organy mogą kontrolować, czy dla uzyskania wartości przychodu mieszczącej się w limitach pomocy podmiot nie odkłada płatności, nie odracza wystawienia faktur bądź nie dokonuje innych, sztucznych zmian mających na celu uzyskanie świadczenia w sposób nienależny, np. pozorując okoliczności wskazujące na przestój w działalności.

Reasumując, świadczenie postojowe posiada charakter wynikający z przepisów oraz uzasadnienia ustawy, który wskazuje w pewnym stopniu na przeznaczenie wsparcia. W ramach ogólnej kontroli dotyczącej świadczenia postojowego organy mogą podejmować starania w celu weryfikacji prawidłowości przeznaczenia środków. Skuteczna kontrola jest natomiast trudna do zrealizowania, ponieważ przepisy nie konkretyzują katalogu wydatków, jakie pokrywa świadczenie postojowe, a jednocześnie nie wynika z nich zobowiązanie beneficjenta do dokumentowania wydatków ponoszonych z puli środków.

W opinii Autorki, przeprowadzane u beneficjentów kontrole świadczenia postojowego mogłyby obejmować przede wszystkim zasadność przyznania wsparcia oraz ewentualne nieprawidłowości. Kontrola w zakresie wydatkowania tego instrumentu może zostać zmarginalizowana lub niepodejmowana wcale, z braku praktycznych przesłanek jej przeprowadzenia.

3. Kontrola wydatkowania bezzwrotnej pożyczki ze środków Funduszu Pracy

Pożyczka, o której mowa w art. 15zzd uCOVID-19, stanowi bezzwrotną pomoc z Funduszu Pracy na pokrycie bieżących kosztów prowadzenia działalności gospodarczej mikroprzedsiębiorcy. Już pierwszy ustęp artykułu regulującego omawiane wsparcie wskazuje na przeznaczenie pożyczki. Bieżące koszty prowadzenia działalności są szerokim zbiorem wydatków, jakie w tym wypadku wchodzą w zakres finansowania. Kategoria bieżących kosztów prowadzenia działalności nie podlega w ustawie dalszemu uszczegółowieniu. Jednocześnie koszty pokryte z pożyczki mogą zostać zaliczone do podatkowych kosztów uzyskania przychodów na zasadach ogólnych. Zgodnie z modelową umową pożyczki6, zawieraną między przedsiębiorcą a starostą, pierwszym zobowiązaniem umownym otrzymującego jest wykorzystanie pożyczki zgodnie z celem określonym w § 1 ust. 1 umowy pożyczki. Wskazanym celem jest właśnie pokrycie bieżących kosztów prowadzenia działalności gospodarczej.

Pojęcie bieżących kosztów działalności należy odróżnić od pojęcia kosztów uzyskania przychodów, jakimi są koszty poniesione w celu osiągnięcia przychodów ze źródła przychodów lub w celu zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem wydatków, które ustawa podatkowa wyklucza z kosztów uzyskania przychodów. To wskazuje na niezamienny charakter tych pojęć. Określenie „bieżące koszty działalności” nie zostało jednoznacznie zdefiniowane. Z jego językowej analizy wynika, że są to określone wydatki danej działalności, dotyczące jej bieżącego funkcjonowania. Jednocześnie do ich rozpoznania nie stosuje się konkretnych kryteriów, tak jak ma to miejsce z kosztami uzyskania przychodów. Z tego względu trzeba pamiętać, że nie każdy bieżący koszt działalności będzie kosztem uzyskania przychodów. Będą nim jedynie wydatki, które spełniają przesłanki wynikające z art. 15 ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych7 (dalej: u.p.d.o.p.).

W świetle przeznaczenia wsparcia warto zwrócić uwagę na dwa aspekty jego udzielania. Pożyczka przyznawana jest na koszty:

1) bieżące, co już wsamej nazwie wskazuje na teraźniejszy charakter kosztu,

2) działalności gospodarczej, co w tym wypadku przekłada się na wydatki prowadzonej przez mikroprzedsiębiorcę działalności gospodarczej, a nie np. na jego wydatki prywatne.

Uwzględnienie kosztów działalności oznacza, że możliwe do sfinansowania wydatki w dużej mierze zależne są od specyfiki danego przedsiębiorstwa. Omawiane cechy pożyczki wskazują także na możliwość pośredniego powiązania katalogu kosztów z kosztami działalności operacyjnej, o których mowa w ustawie z 29 września 1994 r. o rachunkowości8 (dalej: u.o.r.).

Koszty działalności operacyjnej są powiązane z podstawowym funkcjonowaniem działalności gospodarczej. Zalicza się do nich:

1) amortyzację,

2) zużycie materiałów i energii,

3) usługi obce,

4) podatki i opłaty, w tym podatek akcyzowy,

5) wynagrodzenia,

6) ubezpieczenia społeczne i inne świadczenia, w tym emerytalne,

7) pozostałe koszty rodzajowe,

8) wartość sprzedanych towarów i materiałów.

Wskazane powyżej wydatki, ponoszone przez pożyczkobiorcę, w szczególności podatki, wynagrodzenia oraz ubezpieczenia społeczne można jednoznacznie powiązać z prowadzoną działalnością. Realizując finansowanie z pożyczki należy jednak pamiętać o konieczności dokonywania wydatków bieżących. Trzeba także nadmienić, że z uwagi na liczbę oraz szeroki zakres przedmiotowy dostępnego wsparcia może dojść do pokrycia się tytułów wypłat. Tak też przedsiębiorca otrzymujący dofinansowanie dowynagrodzeń z FGŚP na ochronę miejsc pracy, otrzymuje środki na pokrycie kosztów wynagrodzeń, a przez to za bezprzedmiotowe należałoby uznać pokrywanie tych kosztów także z otrzymanej pożyczki. Należy przyjąć zasadę, że dany wydatek może być finansowany z jednego instrumentu wsparcia. W innym wypadku dochodziłoby do podwójnego finansowania (pokrycia tytułów wypłat) tożsamych kosztów, które zasadniczo jest niedopuszczalne i może narazić beneficjenta na sankcje.

Dlatego też, realizując wydatki z otrzymanej pożyczki, należy mieć na uwadze jej przeznaczenie, jakim są koszty działalności o charakterze bieżącym. Co za tym idzie, pożyczkobiorca powinien unikać wydatkowania kwot pożyczki na cele podmiotów innych niż beneficjent (np. na potrzeby prywatne przedsiębiorcy będącego osobą fizyczną) i zwracać szczególną uwagę, aby realizowane wydatki były zgodne ze specyfiką prowadzonej działalności oraz dały się z nią w sposób jednoznaczny powiązać.

W kontekście trybu kontroli wydatkowania należy zauważyć brak szczególnych uregulowań ustawy oraz umowy modelowej w tym zakresie. Przedsiębiorca pozostaje jednak zobligowany do współpracy z organami i do rozliczenia otrzymanego wsparcia. Konieczna jest kontrola przez organ faktu prowadzenia działalności przez okres 3 miesięcy od dnia udzielenia pożyczki oraz nadzór nad prawidłową spłatą pożyczki w wypadku braku umorzenia. Stąd też można stwierdzić, że organ może objąć zakresem weryfikacji także dokonywane wydatki. Podkreśla to zapis § 2 pkt 4 umowy modelowej9, wskazujący, że pożyczkobiorca zobowiązany jest do udzielania rzetelnych informacji i wyjaśnień oraz udostępnienia wszelkich dokumentów związanych z realizacją umowy. Jak już wspomniano, elementem umowy jest także zobowiązanie do wykorzystania pożyczki zgodnie z przeznaczeniem, tj. na pokrycie bieżących kosztów działalności gospodarczej. Obowiązki pożyczkobiorcy są bezpośrednio związane z realizacją umowy, zatem dokumenty odnoszące się do dokonywanych wydatków także stanowią element dokumentacji podlegający udostępnieniu organom. Dlatego też, mimo braku przepisów ustawy oraz zapisów umów, które jednoznacznie wyznaczają tryb oraz zakres kontroli, należy stwierdzić, że organ może zweryfikować wywiązywanie się przez pożyczkobiorcę ze swoich obowiązków. Jednym z nich jest właściwe przeznaczenie otrzymanych środków i posiadane wtym zakresie dokumenty mogłyby być kontrolowane przez organ w ramach kontroli realizacji umowy.

Kluczowy jest jednak fakt, że ze wskazanych powyżej przepisów nie wynika konieczność dokumentowania wydatkowania środków. Potwierdza to udostępniona na stronie psz.praca. gov.pl instrukcja odnośnie do pożyczki, w której na pytanie: „Czy będę musiał te wydatki jakoś udokumentować?”, udzielono odpowiedzi: „Nie, podstawą będzie oświadczenie składane we wniosku”. Przywołane oświadczenie ma następującą treść: „Zobowiązuję się, że wykorzystam środki pożyczki zgodnie z jej przeznaczeniem”10.

Podsumowując, w zakresie pożyczki, o której mowa w art. 15zzd uCOVID-19, możliwe jest wywnioskowanie możliwości skontrolowania przez organ aspektów wydatkowania otrzymanych środków. Kontrola ta jednak musiałaby opierać się na ich dokumentacji, do której beneficjent nie jest zobligowany, ponieważ zastępuje ją złożonym uprzednio oświadczeniem o wykorzystaniu instrumentu pomocowego zgodnie z jego przeznaczeniem. W rezultacie kontrola wydatkowania pożyczki musiałaby mieć bardzo ograniczony zakres, a w niektórych wypadkach byłaby w ogóle bezprzedmiotowa z uwagi na brak dokumentów zakupowych, do czego pożyczkobiorca nie był uprawniony.

Stąd też można skonkludować, że intencją ustawodawcy prawdopodobnie nie było wdrożenie kontroli dokonywanych wydatków, lecz innych aspektów, obejmujących np. realizację warunków przyznania wsparcia i istnieje małe prawdopodobieństwo, że organy podejmą kroki wcelu sprawdzania realizowanych wydatków.

4. Dofinansowanie na ochronę miejsc pracy, udzielane z Funduszu Gwarantowanych Świadczeń Pracowniczych

Na podstawie wskazanego powyżej przepisu możliwe jest przyznanie szeregowi podmiotów świadczeń na rzecz ochrony miejsc pracy, wypłaty ze środków FGŚP świadczeń na dofinansowanie wynagrodzenia pracowników objętych przestojem ekonomicznym albo obniżonym wymiarem czasu pracy w następstwie wystąpienia COVID-19, na zasadach określonych w powyższej ustawie. Podobnie jak w wypadku pożyczki bezzwrotnej z Funduszu Pracy, tak i tu cel finansowania został wskazany już na wstępie regulacji. Dla tego instrumentu oznacza on otrzymanie przez beneficjenta dofinansowania do wynagrodzeń (możliwie także należnych od nich składek na ubezpieczenia społeczne) określonych kategorii pracowników, które to finansowanie ma na celu zachowanie miejsc pracy.

Jak wynika z treści umowy modelowej w przedmiocie omawianego wsparcia, beneficjent zobowiązuje się do wykorzystania środków:

1) na warunkach określonych w niniejszej umowie,

2) zgodnie z określonym we wniosku celem, na jaki je uzyskał.

Zatem w zakresie wydatkowania dofinansowania wynagrodzeń uregulowano zarówno proces wydatkowania, jak i samo przeznaczenie środków. Podobnie jak w wypadku bezzwrotnej pożyczki z Funduszu Pracy, zobowiązanie umowne dotyczące właściwego przeznaczenia środków zostało ustanowione na podstawie odwołania do przepisu regulującego przedmiot wsparcia. W odróżnieniu od ustawy, umowa wiążąca przedsiębiorcę z dyrektorem WUP za przedmiot wsparcia ma skonkretyzowane środki na wypłatę świadczeń określonych we wniosku, zatwierdzonym przez wskazanego powyżej dyrektora. Modyfikacja przeznaczenia wynika z praktycznej konieczności zobowiązania beneficjenta wyłącznie w zakresie, w jakim otrzymuje on wsparcie, na podstawie dokonanych wyliczeń.

Przykład

Beneficjent wsparcia składa wniosek o dofinansowanie wynagrodzeń z FGŚP. We wniosku deklaruje on także potrzebę otrzymania środków na składki na ubezpieczenia społeczne swoich pracowników. Jednocześnie przedsiębiorca otrzymał uprzednio pozytywną decyzję o zwolnieniu z konieczności opłacania tych składek. Z uwagi na brak wydatku możliwego do sfinansowania w zakresie ubezpieczeń społecznych nie zostanie przyznane dofinansowanie składek na ubezpieczenia społeczne. Umowa o dofinansowanie może zatem objąć jedynie wartości, które zaakceptował dyrektor WUP i zobowiązanie prawidłowego wydatkowania środków powstanie jedynie w zakresie dofinansowania wynagrodzeń.

Finalnie, beneficjent ma obowiązek przeznaczyć środki na wydatki wskazane wumowie, którymi co do zasady będą wydatki na wypłatę wynagrodzeń pracownikom objętym umową. Obowiązek ten podlega kontroli przez organ. Należy zwrócić uwagę na bardzo wąski zakres finansowania omawianej formy pomocy. Otrzymane środki mogą pokryć jedynie wynagrodzenia i należne od niego składki na ubezpieczenia społeczne, w wymiarze kwotowym objętym umową.

Przykład

Przedsiębiorca otrzymał dofinansowanie wynagrodzenia dla 12 pracowników. Wszyscy zostali wyszczególnieni w załączniku do umowy. Otrzymujący zatrudnił po zawiązaniu umowy kilku pracowników i zdecydował, że ich wynagrodzenia także pokryje z dofinansowania przez obniżenie oraz przeniesienie dopłat dla pozostałych pracowników. Sytuacja taka jest niedopuszczalna i prawdopodobnie doprowadzi do stwierdzenia niewłaściwego wykorzystania środków. Finansowanie wynagrodzeń pozostających poza zakresem umowy nie może być zrealizowane z kwot otrzymanych na jej podstawie.

Odmiennie niż w wypadku omawianych uprzednio instrumentów, kontrola dofinansowania została przewidziana wprost w umowie. Zgodnie z § 4 ust. 1 umowy modelowej może ona objąć:

1) przestrzeganie postanowień umowy,

2) wydatkowanie środków zgodnie z warunkami określonymi w umowie i we wniosku,

3) właściwe udokumentowanie i wykorzystanie tych środków.

Podsumowując, należy zauważyć, że dofinansowanie z art. 15g uCOVID-19 posiada bardzo wąski, ograniczony treścią umowy i wniosku zakres wydatkowania, a ponadto przewiduje w umowie zakres oraz tryb kontroli tego instrumentu. W zakresie tym mieści się m.in.:

1) kontrola przeznaczenia wydatków,

2) prawidłowość procesu ich wydatkowania oraz

3) udokumentowanie tych zdarzeń.

Można zatem stwierdzić, że prowadzona kontrola wydatkowania jest bardzo kompleksowa i dotyczy wszystkich finansowych aspektów związanych z otrzymaniem wsparcia. Kontrola będzie się odbywać na zasadach określonych w art. 14 ust. 3 ustawy z 11 października 2013 r. o szczególnych rozwiązaniach związanych z ochroną miejsc pracy (dalej: u.o.m.p.). Kluczową informacją dla beneficjentów jest to, że prawo przeprowadzenia kontroli WUP zastrzega sobie na okres realizowania finansowania (maksymalnie 3 miesiące), a ponadto 3 lata od jego zakończenia.

W rezultacie, przy korzystaniu z dofinansowania omawianego w tym artykule należy pamiętać, że:

1) dofinansowanie ma praktycznie tylko jedno przeznaczenie, które wynika z wiążącej podmiot umowy z WUP,

2) prowadzona kontrola wydatkowania ma szeroki zakres i weryfikuje to, czy przedsiębiorca przeznaczył kwoty wyłącznie na dofinansowanie, a ponadto, czy zostało ono przekazane do właściwego odbiorcy oraz czy fakty te zostały prawidłowo udokumentowane,

3) organ dysponuje długim terminem na przeprowadzenie kontroli (w okresie finansowania oraz aż 3 lata po nim).

W kontekście dokumentacji należy zwrócić uwagę na zapisy umowne, bezpośrednio obligujące do przedłożenia organowi określonych dokumentów. W terminie maksymalnie 30 dni po upływie okresu pobierania przez pracowników świadczeń, beneficjent składa do właściwego WUP dokumenty potwierdzające:

1) prawidłowość wykorzystania środków,

2) że pracownicy, na których otrzymał świadczenie, byli zatrudnieni przez okres finansowania.

W uregulowaniach nie sprecyzowano, jakie dokumenty mogą stanowić potwierdzenie prawidłowości wykorzystywania środków. Uwzględniając specyfikę dofinansowania, za takie dokumenty należałoby uznać np. listy płac, potwierdzenia przelewów wykonanych na rzecz pracowników.

Dodatkowo, na żądanie dyrektora WUP, beneficjent zobowiązuje się dostarczyć:

1) kopię porozumienia, o którym mowa w art. 15g ust. 11 uCOVID-19,

2) „Wykaz pracowników uprawnionych do świadczeń wypłacanych z FGŚP” sporządzony wg wzoru udostępnianego przez WUP. Na podstawie dokumentów, które zostaną lub mogą zostać przedłożone do organu, będzie on w stanie stwierdzić nieprawidłowości w zakresie zarówno wykorzystania, jak i udokumentowania wydatkowania środków.

Nieprawidłowości wykazane w czasie kontroli mogą stanowić podstawę sankcji. Jakwskazuje treść umowy modelowej, w razie wykorzystania przez beneficjenta środków na dofinansowanie niezgodnie z warunkami określonymi w umowie lub we wniosku, beneficjent zobowiązany jest do ich zwrotu na rachunek bankowy WUP, z którego je otrzymał. Dodatkowo, oprócz kwoty dofinansowania, należy zwrócić odsetki liczone od dnia przekazania środków wykorzystanych niezgodnie z warunkami określonymi w umowie lub we wniosku. Unikanie procedury kontrolnej nie doprowadzi do uniknięcia sankcji. W razie odmowy poddania się kontroli lub jej faktycznej niemożliwości, beneficjent jest zobligowany do dokonania zwrotu otrzymanych kwot w sposób analogiczny do powyższego.

Reasumując, w zakresie przedmiotowego dofinansowania należy spodziewać się szczegółowej kontroli wydatkowania, obejmującej także stronę formalną procesu, odzwierciedloną w dokumentacji rozliczeniowej. Wszelkie ujawnione nieprawidłowości mogą obligować do zwrotu otrzymanego dofinansowania, powiększonego o wartość liczonych ustawowo odsetek.

5. Dofinansowanie części kosztów wynagrodzeń na podstawie umowy ze starostą

Powyższe dofinansowanie przyznawane jest na podstawie art. 15zzb uCOVID-19. Jest to dofinansowanie części kosztów wynagrodzeń pracowników oraz należnych od tych wynagrodzeń składek na ubezpieczenia społeczne, przyznawane w razie spadku obrotów gospodarczych w następstwie wystąpienia COVID-19. Wartość dofinansowania jest uzależniona od wielkości spadku obrotów i może wynieść od 50 do 90% kwot wynagrodzeń poszczególnych pracowników objętych wnioskiem o dofinansowanie wraz ze składkami na ubezpieczenia społeczne należnymi od tych wynagrodzeń, jednak nie więcej niż odpowiednio od 50 do 90% kwoty minimalnego wynagrodzenia za pracę wrozumieniu ustawy z 10 października 2002 r. o minimalnym wynagrodzeniu za pracę11 (dalej: u.m.w.p.) powiększonego o składki na ubezpieczenia społeczne od pracodawcy w odniesieniu do każdego pracownika.

W zakresie finansowania przyjęto podobne rozwiązania prawne, co przy dofinansowaniu, o którym mowa w art. 15g uCOVID-19, czyli ustawowe wskazanie generalnego przeznaczenia instrumentu oraz uszczegółowienie go i indywidualizację wodniesieniu do beneficjenta przez zapisy wiążącej go z organem umowy. Rezultatem umowy jest przekazanie przedsiębiorcy środków na dofinansowanie części kosztów wynagrodzeń pracowników oraz należnych od tych wynagrodzeń składek na ubezpieczenia społeczne w razie spadku obrotów gospodarczych, określonych przez przedsiębiorcę szczegółowo we wniosku. Można zatem podsumować, że dofinansowanie omawiane w tym opracowaniu ma ustalony ustawowo oraz umownie zakres przeznaczenia.

Obejmuje on:

1) część wynagrodzeń pracowników (przy czym rozumienie pojęcia pracownika wynika z art. 15g ust. 4 uCOVID-19), w wartości uzależnionej od wielkości spadku obrotów, oraz należnych od nich składek na ubezpieczenia społeczne,

2) wyłącznie zakres wskazany w wiążącej strony umowie dofinansowania.

Dlatego też środki otrzymane przez beneficjenta mogą trafić wyłącznie na sfinansowanie wskazanego celu i powinny być właściwie udokumentowane, aby w razie kontroli wykazać prawidłowość wydatkowania. Podobnie jak w wypadku innych umów określających wsparcie antykryzysowe, pierwszym zobowiązaniem umownym beneficjenta jest wykorzystanie środków otrzymanych na mocy umowy zgodnie z wynikającym z wniosku celem, na jaki je uzyskał. Cel został wskazany powyżej i jest on w tym wypadku jasny i precyzyjny, dla danego przedsiębiorcy jest jednoznacznie ustalony w umowie. Stan związania wydatków zakresem umowy oznacza w praktyce brak możliwości pokrywania wynagrodzeń i składek w sposób i w wartości innej niż wynikającej z umowy. Dodatkowo pracownicy nieuwzględnieni w umowie, mimo zatrudnienia u beneficjenta, nie będą mogli korzystać z danej puli środków.

Otrzymaniu dofinansowania towarzyszą także obowiązki o charakterze dokumentacyjnym. Odzwierciedlenie znajdują w obowiązku przekazania do UP w terminie 30 dni po upływie okresu finansowania:

1) dokumentów potwierdzających prawidłowość wykorzystania środków,

2) dokumentów potwierdzających zatrudnienie pracowników, na których przyznano dofinansowanie.

Odnosząc się bezpośrednio do kontroli wydatków, ma ona uregulowanie w § 3 umowy modelowej dofinansowania, zawieranej między beneficjentem a starostą reprezentowanym przez dyrektora określonego we wniosku do UP. W przepisie tym UP zastrzega sobie prawo do kontroli w zakresie:

1) przestrzegania postanowień umowy,

2) wydatkowania środków zgodnie z warunkami określonymi w umowie lub we wniosku,

3) właściwego udokumentowania oraz wykorzystania tych środków.

Kontrola może być przeprowadzona wokresie dofinansowania oraz przez 3 lata po jego zakończeniu. W wypadku odmowy poddania się przez beneficjenta kontroli lub w razie faktycznego braku możliwości jej przeprowadzenia, powstaje u beneficjenta obowiązek zwrotu na rachunek bankowy Urzędu Pracy (dalej: UP), z którego otrzymał środki, całości tych środków w terminie 30 dni od dnia doręczenia mu wezwania starosty. W praktyce takie uregulowanie wskazuje na konieczność stwierdzenia określonych zdarzeń przez starostę, który dopiero w ich następstwie wezwie beneficjenta do zwrotu kwot wsparcia.

Podobne rozwiązanie przyjęto w wypadku stwierdzenia wykorzystania środków niezgodnie z warunkami określonymi w umowie lub we wniosku. Wówczas beneficjent zobowiązany będzie do zwrotu na rachunek bankowy UP, z którego otrzymał środki, środków w części wykorzystanych niezgodnie z warunkami zawartymi w umowie lub we wniosku. Tak jak w wypadku odmowy poddania się kontroli, terminem na dokonanie zwrotu jest 30 dni od doręczenia wezwania starosty. Zwrotowi podlega jednak część wykorzystana niewłaściwie.

W wypadku całkowitej nieprawidłowości może dojść do konieczności pełnego zwrotu, aczkolwiek zasadą jest wydzielenie części rozliczonej nieprawidłowo. Jak już wspomniano, częścią wykorzystaną w sposób niezgodny z przeznaczeniem będą m.in. kwoty:

1) finansujące wynagrodzenia (oraz odpowiednio składki) pracowników innych niż określonych w umowie,

2) przeznaczone faktycznie na wydatki inne niż wynagrodzenia oraz składki,

3) nieznajdujące pokrycia w realizowanych wydatkach.

Stwierdzenie takich nieprawidłowości może nastąpić wskutek przeprowadzenia kontroli, ponieważ wymaga zestawienia faktycznego przepływu środków z ich przewidzianym umownie przeznaczeniem. Po stwierdzeniu zaistnienia takich okoliczności starosta wezwie podmiot do zwrotu tej części dofinansowania, jaka zostanie uznana za zrealizowaną niezgodnie zprzeznaczeniem.

Biorąc pod uwagę ryzyko potencjalnych nieprawidłowości oraz zestaw przepisów regulujących kwestie kontrolne, beneficjenci dofinansowania powinni spodziewać się skontrolowania ich rozliczeń w zakresie tego instrumentu. Jako środek zabezpieczający przed zaistnieniem konieczności zwrotu należy wskazać postępowanie zgodnie z zapisami umowy, a przez to pokrywanie części kosztów wynagrodzeń jedynie w odniesieniu do pracowników ujętych w umowie i w wartościach w niej wskazanych oraz rzetelne dokumentowanie wydatków. Otrzymane środki powinny w sposób jednoznaczny dać się powiązać z określonymi wypłatami, na podstawie dokumentacji posiadanej przez beneficjenta.

6. Subwencja Polskiego Funduszu Rozwoju oraz zakres jej wydatkowania

Subwencja, będąca przedmiotem zainteresowania ogromnej grupy przedsiębiorców, była przyznawana w ramach programu rządowego „Tarcza Finansowa Polskiego Funduszu Rozwoju dla Małych i Średnich Firm”.

Źródłem praw i obowiązków beneficjentów programów jest, obok umowy subwencji, wspomniany już regulamin akcji12 (obecnie w wersji z 28 maja 2020 r.). W jego treści określono podstawowe warunki korzystania z Tarczy Finansowej, odpowiednio dla mikrofirm oraz dla sektora MŚP (małych i średnich przedsiębiorstw). Określeniu regulaminowemu podlegał także cel realizowanego finansowania.

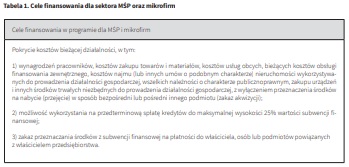

Opracowano na podstawie regulaminu akcji „Tarcza Finansowa Polskiego Funduszu Rozwoju dla Małych i Średnich Firm”13.

Tożsame wskazania znajdują się w § 7 regulaminu. Na podstawie jego treści można stwierdzić, że subwencja przeznaczona jest na pokrycie kosztów bieżącej działalności. Jest to szeroki, aczkolwiek ograniczony katalog kosztów. Z ogólnej specyfiki kosztów określonej regulaminem można wywieść, że finansowane wydatki:

1) muszą stanowić koszt działalności beneficjenta,

2) muszą być związane z działalnością bieżącą.

W ramach katalogu kosztów bieżącej działalności regulamin ustanawia podkategorie, które zawierają w sobie wydatki danego rodzaju. I tak np. subwencja może być przeznaczona na sfinansowanie:

1) kosztów wynagrodzeń pracowników (w rozumieniu regulaminu),

2) kosztów zakupu towarów i materiałów,

3) kosztów usług obcych,

4) kosztów obsługi finansowania zewnętrznego,

5) kosztów najmu (lub innych umów o podobnym charakterze) nieruchomości wykorzystywanych do prowadzenia działalności gospodarczej,

6) wszelkich należności o charakterze publicznoprawnym,

7) zakupu urządzeń i innych środków trwałych niezbędnych do prowadzenia działalności gospodarczej, zwyłączeniem przeznaczenia środków na nabycie (przejęcie) wsposób bezpośredni lub pośredni innego podmiotu,

8) przedterminowej spłaty kredytów do maksymalnej wysokości 25% wartości subwencji finansowej.

Dokonane wregulaminie wyszczególnienie wskazuje na konkretne grupy wydatków możliwych do pokrycia. W zakresie decyzji beneficjenta pozostaje jednak to, jakie koszty pokryje z otrzymanej puli, ponieważ do dyspozycji ma całą kwotę subwencji. w ramach wydatkowania nie powinno jednak następować realizowanie wydatków niebędących bieżącymi kosztami działalności danego beneficjenta (np. finansowanie prywatnych wydatków komplementariusza spółki komandytowej).

Powyższe postępowanie znajduje odzwierciedlenie w umowach subwencyjnych. W ich ramach beneficjent zobowiązuje się, że:

1) środki z subwencji finansowej przeznaczy wyłącznie na pokrycie kosztów prowadzonej działalności gospodarczej, z wyłączeniem przeznaczenia środków na nabycie (przejęcie) w sposób bezpośredni lub pośredni innego podmiotu,

2) nie przeznaczy środków z subwencji finansowej na płatności do właściciela ani osób lub podmiotów powiązanych z właścicielem przedsiębiorcy.

W rezultacie istnieje prawne zobowiązanie otrzymującego subwencję do ograniczenia wydatków do zakresu określonego w regulaminie oraz w umowie. Polski Fundusz Rozwoju zastrzega sobie prawo do realizacji kontroli na podstawie zawartej w umowie klauzuli. Wskazuje ona zasadniczo, że do czasu całkowitego zwrotu subwencji finansowej PFR może kontrolować prawdziwość informacji i oświadczeń złożonych w związku z zawarciem umowy. Jak wskazano powyżej, jednym ze składanych oświadczeń jest zobowiązanie się do przeznaczenia środków zgodnie z ich regulaminowym celem. Zatem wydatkowanie subwencji jak najbardziej wchodzi w zakres ewentualnej kontroli.

W przypadku stwierdzenia nieprawdziwości informacji lub oświadczeń zawartych w umowie, PFR może podjąć decyzję o zwrocie przez beneficjenta całości lub części subwencji finansowej. Wówczas subwencja finansowa stanie się wymagalna w terminie 14 dni roboczych od dnia udostępnienia przedsiębiorcy informacji o decyzji PFR w sposób pozwalający mu zapoznać się z informacją o decyzji.

W kontekście terminu kontroli należy zauważyć, że powiązany jest on z okresem spłaty subwencji finansowej. Co do zasady subwencja rozliczana jest po okresie 12 miesięcy od jej przyznania, kiedy to ustalana jest m.in. wartość podlegająca zwrotowi. Niezależnie odokoliczności 25% wartości subwencji pozostanie niemalże zawsze zwrotne. Kwota zwrotna subwencji finansowej będzie spłacana w nie więcej niż 24 równych miesięcznych ratach, rozpoczynając od 13. miesiąca kalendarzowego przypadającego po dacie wypłaty subwencji finansowej. Wpraktyce oznacza to, że zależnie od okresu spłaty, wydatkowanie subwencji może być kontrolowane nawet przez okres ponad 3 lat.

Przedmiotem kontroli PFR dotyczącym wydatkowania środków będzie więc weryfikacja prawdziwości oświadczenia beneficjenta o przeznaczeniu subwencji wyłącznie na pokrycie kosztów bieżących prowadzonej działalności gospodarczej. Jak wskazano powyżej, nieprawidłowości stwierdzone w czasie kontroli mogą doprowadzić do decyzji PFR zobowiązującej beneficjenta do zwrotu subwencji w części lub całości. Nierozerwalny związek z udowodnieniem realizacji swoich obowiązków ma kwestia udokumentowania dokonanych wydatków. Dodatkowo treść umowy subwencyjnej w sposób bezpośredni zobowiązuje beneficjenta do udzielania PFR rzetelnych informacji i wyjaśnień oraz udostępnienia wszelkich dokumentów związanych z realizacją umowy. Wydatkowanie środków stanowi niewątpliwie istotny element realizacji umowy, dlatego też podlega weryfikacji oraz dokumentacji w sposób szczególny. Z uwagi na różnorodną specyfikę wydatków, jakie można pokryć z subwencji, trudno jest określić jednoznaczny katalog dokumentów poświadczających prawidłowe wydatkowanie środków. W tym jednak zakresie warto gromadzić wszelkie rzetelne dokumenty poniesienia kosztów. Zależnie od wydatku jako przykłady można tu podać: faktury zakupowe (także faktury uproszczone, jak paragon z NIP), listy płac, potwierdzenia przelewów.

Z perspektywy dowodowej istotne jest, aby dla wydatków dokonanych z otrzymanej subwencji, na podstawie szeroko rozumianej dokumentacji, dało się określić:

1) beneficjenta dokonującego płatności,

2) otrzymującego,

3) datę jej dokonania,

4) oraz jej przedmiot, tak aby możliwe było zweryfikowanie, czy mieści się w ramach bieżących kosztów działalności.

Podsumowując, beneficjenci Tarczy Finansowej dla MŚP muszą liczyć się z ryzykiem kontroli, ponieważ zobowiązali się umownie do właściwego wydatkowania środków. Z uwagi na kwoty, jakie przyznawane są w ramach programu, stwierdzenie konieczności zwrotu części lub całości miałoby dotkliwe konsekwencje ekonomiczne. Dlatego też w ramach tego instrumentu warto położyć szczególny nacisk na prawidłowość wydatkowania, na którą składają się właściwe rozdysponowanie środków oraz rzetelna dokumentacja procesu dysponowania kwotami subwencji.

7. Podsumowanie

Opisane w niniejszym artykule rozważania w zakresie wydatkowania oraz kontroli tego procesu stanowią przekrój rozwiązań, jakie można znaleźć na gruncie instrumentów pomocowych. Na przykładzie kilku instrumentów o różnej specyfice da się jednak dostrzec szereg podobieństw. Znacząca większość form pomocy posiada określony ustawowo lub umownie cel finansowania. Jest on określany na różne sposoby, niemniej w każdym wypadku da się wyznaczyć pewne cechy, jakimi muszą charakteryzować się wydatki zgodne z przeznaczeniem instrumentu. Niezależnie od formy otrzymanej pomocy, beneficjenci wsparcia powinni realizować wydatki w sposób zachowawczy i w zakresie wyłącznie wskazanym w konkretnych uregulowaniach. Prawidłowość materialna poniesionego kosztu stanowi podstawową przesłankę do bezpiecznego rozliczenia wsparcia. Obok tego uwzględnić należy prawidłową, rzetelną dokumentację. Za taką można uznać dające rękojmię wiarygodności dokumenty, na podstawie których odtworzyć można przedmiot oraz okoliczności poniesienia wydatku. Połączenie tych dwóch czynników powinno pozwolić na uchronienie się od sankcji, jakie mogą powstać w toku ewentualnych kontroli.

Jak wynika z powyższej analizy, terminy na przeprowadzenie kontroli, w przeciwieństwie do okresu finansowania większości form wsparcia, są dosyć długie. Dlatego też beneficjenci powinni szczególnie zadbać o uporządkowaną i właściwie przechowywaną dokumentację, aby nawet za kilka lat móc dowodzić prawidłowości swojego wydatkowania i tym samym uniknąć negatywnych konsekwencji.

___________________________________

1 Ustawa z 2 marca 2020 r. o szczególnych rozwiązaniach związanych z zapobieganiem, przeciwdziałaniem i zwalczaniem COVID-19, innych chorób zakaźnych oraz wywołanych nimi sytuacji kryzysowych (t.j. Dz.U. 2020 poz. 1842).

2 Regulamin ubiegania się o udział w programie rządowym „Tarcza Finansowa Polskiego Funduszu Rozwoju dla Małych i Średnich Firm”, https://pfrsa.pl/dam/serwis-korporacyjny-pfr/documents/tarcza-finansowa-pfr/regulamin_programu_tarcza_finansowa_pfr_dla_mmsp.pdf (dostęp: 19 października 2020 r.).

3 https://sjp.pwn.pl/ (dostęp: 12 października 2020 r.).

4 Uzasadnienie ustawy z 31 marca 2020 r. o zmianie ustawy o szczególnych rozwiązaniach związanych z zapobieganiem, przeciwdziałaniem i zwalczaniem COVID-19, innych chorób zakaźnych oraz wywołanych nimi sytuacji kryzysowych oraz niektórych innych ustaw (Dz.U. 2020 poz. 568), http://www.sejm.gov.pl/sejm9. nsf/druk.xsp?nr=299 (dostęp: 19 października 2020 r.).

5 https://sjp.pwn.pl/szukaj/socjalny.html (dostęp: 19 października 2020 r.).

6 Wzór umowy o pożyczkę na bieżące koszty prowadzenia działalności gospodarczej, https://pliki.praca.gov.pl/Tarcza_antykryzysowa/15zzd_pozyczki/15zzd_ umowa_pozyczki_v5_24.06.2020.pdf (dostęp: 19 października 2020 r.).

7 T.j. Dz.U. 2020 poz. 1406.

8 T.j. Dz.U. 2019 poz. 351, z późn. zm.

10 https://pliki.praca.gov.pl/Tarcza_antykryzysowa/15zzd_pozyczki/15zzd_instrukcja_pozyczka_v6_24.06.2020.pdf (dostęp: 12 października 2020 r.).

11 T.j. Dz.U. 2018 poz. 2177.

12 Regulamin ubiegania się o udział w programie rządowym „Tarcza Finansowa…”, op. cit

13 Ibidem.

Podstawa prawna: art. 15g, 15gg, 15 zzb, 15zzd, 15zq-15zaa, art. 31zo uCOVID-19.

Artykuł pochodzi z książki Wydawnictwa C.H. Beck „Podatkowe i bilansowe zamknięcie roku 2020” pod red. prof. nadzw. dr. hab. Artura Hołdy, https://www.ksiegarnia.beck.pl/19591-podatkowe-i-bilansowe-zamkniecie-roku-2020-artur-holda