TERMINOLOGIA I PODZIAŁ

Zacznijmy od kwestii terminologicznych. Cash pooling nie posiada jednoznacznej definicji, ale niezależnie od wielu funkcjonujących na rynku określeń u jego źródeł leży traktowanie środków finansowych w grupie jako pewnej wspólnej puli, która może być efektywnie wykorzystana.

Oznacza to np. że niedobory występujące na rachunkach niektórych spółek pokrywane są nadwyżkami wypracowanymi przez inne podmioty z grupy. Efektem tego jest najczęściej optymalizacja globalnego wyniku odsetkowego i poprawa płynności. Cash pooling może być odpowiedzią na dylemat szefa finansowego grupy kapitałowej: dlaczego spółka X ma płacić odsetki od zadłużenia 2 mln PLN, które wystąpiło na jej rachunku, skoro na rachunku firmy Y, należącej do tej samej grupy istnieje nadwyżka 2,5 mln PLN?

Wdrożenie cash poolingu zazwyczaj znacząco wpływa na obniżenie zadłużenia zewnętrznego, zwiększenie możliwości prowadzenia w grupie wspólnej polityki finansowej, poprawienie efektywności przepływów i ich prognoz.

Wiele dostępnych na rynku definicji cash poolingu zawiera stwierdzenie, że jest to usługa bankowa. Nie jest to do końca prawdą, bo istnieją grupy kapitałowe, które bez udziału banku radzą sobie z transferami środków (do tej kwestii wrócę w dalszej części tekstu), ale istotnie to w przeważającej części rozwiązań bank jest operatorem i dostawcą rozwiązań konsolidacyjnych.

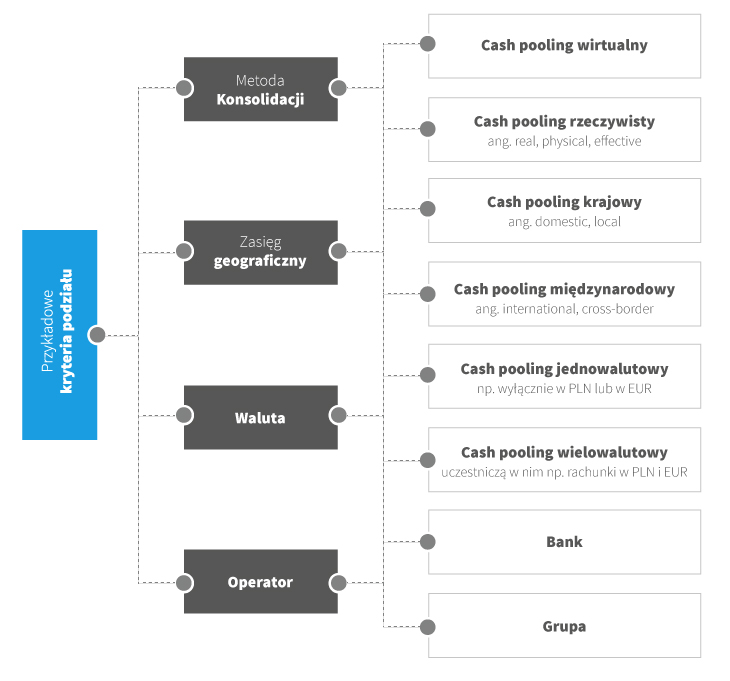

Poniższe zestawienie zawiera przykładowe kategorie podziału poolingu. Jeden z podstawowych podziałów dotyczy metody konsolidacji środków. W cash poolingu rzeczywistym dochodzi do faktycznych transferów pomiędzy jego uczestnikami (są one rejestrowane na rachunkach i odzwierciedlane na wyciągach bankowych), a w przypadku poolingu wirtualnego grupa uzyskuje korzyści finansowe bez fizycznego transferu środków pomiędzy rachunkami. Następuje wirtualna kalkulacja wyniku odsetkowego grupy i fizyczna dystrybucja jej efektów.

Rys. 1. Wybrane kryteria podziału cash poolingu (opracowanie własne)

Najbardziej typowy schemat rozwiązania poolingowego zakłada funkcjonowanie rachunku głównego (ang. pool master account, head account) i rachunków źródłowych. Te ostatnie, należące do spółek z grupy, na koniec dnia są zerowane (ang. zero balancing), a skumulowane saldo dodatnie lub ujemne zapisywane jest na rachunku głównym i to od tego salda naliczane są odsetki. Z puli zgromadzonej na rachunku głównym przekazywane są środki niwelujące debety. Następnego dnia salda wracają na rachunki źródłowe. To model klasyczny, ale nie jedyny (np. nie zawsze w oferowanych rozwiązaniach mamy do czynienia z konsolidacją sald).

Należy też zaznaczyć, że bankowe systemy obsługujące cash pooling są często tymi samymi, które obsługują konsolidację sald w przedsiębiorstwach posiadających wielooddziałową strukturę organizacyjną.

Brak uregulowań i obawy wynikające m.in. z możliwości obciążenia transferów przeprowadzanych w ramach poolingu podatkiem od czynności cywilnoprawnych, które towarzyszyły dyskusjom prowadzonym przy okazji pierwszych wdrożeń w Polsce w drugiej połowie lat dziewięćdziesiątych, wpłynęły na pojawienia się poolingu wirtualnego, jako historycznie pierwszego rozwiązania na rynku. Były też istotnym impulsem wypracowania przez banki i firmy doradcze konstrukcji, które ryzyka podatkowo-prawne miały redukować do minimum. Obok poolingu wirtualnego uruchomiono rzeczywiste transfery pomiędzy rachunkami spółek w grupie oparte o mechanizmy subrogacji ustawowej i handlu wierzytelnościami. Do dziś wszystkie wymienione rozwiązania można jeszcze spotkać na rynku.

Zapraszamy do lektury kolejnej części artykułu.